股票扛杆 财报炸裂, 股价暴跌! 腾讯被恶意做空?

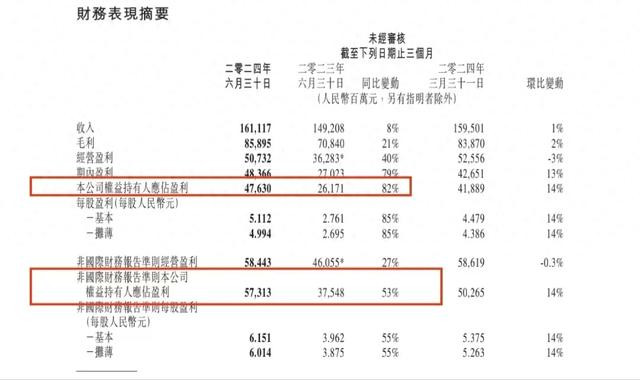

腾讯二季度爆赚。根据财报显示,腾讯二季度实现归母净利润476.3亿,同比增长82%;非国标净利润573.13亿,增长52.64%,大幅高于各家研报预期。然而市场给出的答案却是暴跌,美股ADR在财报出来后一路下跌近6%,直到收盘才跟随纳指跌幅收窄。问题出在哪儿呢?

首先,它其实已经涨了。今年腾讯涨了近30%,远超国内各大指数。炒股炒的是预期,也就是说这个业绩本就是在预期内的。一季度业绩出来后高开到400块然后最低回调到了349,二季度业绩爆棚前涨回380,出业绩了跌一下实在太正常不过。我们年初380时减仓也是因为它完成了今年的目标价格 。

其次,二季报真的那么优秀吗?从财报中可以看出,导致腾讯二季度利润暴增的并不是有什么新项目或者业务量的增长,而是以下三点: 一是毛利率同比大幅增长6个百分点至53.31%,创7年新高;二是联合营公司盈利净额增加了60亿;三是所得税开支同比下降了9%。其中最大因素是毛利率的新高,降本增效做到极致。而且腾讯靠的不是裁员,二季度员工总数同比多了700余人,下降趋势已经结束,人均薪资水平也是触底回升。腾讯持续砍掉了很多不盈利的项目,把资源集中到高毛利的业务中去,从这点来讲1611亿的营收虽略低于预期,但8%的增速也算不错了。

降本增效自然是好的,但市场投票投的是发展。目前的利润增长中有许多项目是一次性的,而且总会有个上限。与兴奋的小股东们不同,公司对于二季度利润的暴增非常低调。首席战略官詹姆斯在业绩电话会上表示未来腾讯的毛利将继续以比收入更快的速度增长;总裁刘炽平表示腾讯在支付业务上呈现交易数量持续增长但平均交易额下降的趋势。这都说明未来腾讯会继续以降本增效为主,低收入增长高利润增长会是常态。所以腾讯在业绩还不错的情况下股价没得到积极反馈,本质原因还是市场对于目前的增长模式并不看好。

市场青睐于可持续的利润增长,对于当下的腾讯来说,暂时没啥新东西可拿出来,市场想看什么?想看AI,新产品,新技术。其实这也是所有互联网大厂的困境: 过去无论是腾讯脸书的社交,谷歌百度的搜索,或是苹果微软的终端业务,大厂们才是时代的引领者,但随着他们体量越发庞大,新的东西也就跟他们无缘了。用AI大模型技术创始人之一艾丹·戈麦斯的话来说,“在谷歌这样的大公司,你并不能真正自由地去进行创新。从根本上说,公司的结构不支持创新”。因为一个成熟的企业中,所有资源都是为其核心利润业务服务的,很多新项目在还未展现盈利能力时就被腰斩了。这也是为什么腾讯阿里们要入股月之暗面,疯狂跟投AI公司,因为他们只能通过入股和收购的方式来跟上时代节奏。

有媒体报道称,共同基金统计数据显示,美国股票市场为化石燃料相关公司提供了更多的支持举措,许多来自欧洲的投资机构将该行业排除在他们的投资组合之外,然而在美国股票市场上市的铜矿等金属类股票的交易价格远高于英国股票市场的同类股票价格。

简单聊一下各个板块。增值服务板块收入788亿,同比增长6.21%,主要得益于游戏板块复苏,国内国外同比都是增长9%。值得注意的是上半年末的递延收入为1118亿元,同比增15.65%,创了新高,这也意味着接下来半年到一年内游戏业务增速无忧。同板块下的社交网络收入增长2%,用户数到天花板了,这一项不会有大的突破。网络广告板块收入299亿,同比增长19%,考虑到整体的大环境来说增速其实还是可以的。视频号,搜一搜,小程序进入收获时代,悬念在于上限能到多少。金科企服收入504亿,同比增长3.71%。即使受益于云服务收入和视频号商家技术服务费的增长,整体仍低于预期,受宏观因素影响大。

每次腾讯财报一发出之后的市场节奏都如出一辙: 先是持有者狂欢,路人头来羡慕眼光,互吹牛逼;然后开始有人质疑,被冷嘲热讽为踏空;接下来晚上美股砸盘,开始骂恶意做空,第二天大多低开或者高开低走,啧,市场真是不识货。这几个环节中到底是谁错了呢?腾讯依旧是那个业绩稳定财报优良的好公司,唯一的问题可能就是期待值过高。腾讯已经是一个3万亿市值的成熟巨头,互联网也已经度过了爆发式增长的那个阶段,在经过市场和特殊国情的充分定价后,公司的股价也处在合理区间,你很难要求它随时给你来个突然的暴涨。

有人拿美股的定价方式做比,认为谷歌苹果30倍市盈率,如果利润大涨一般都会直接两位数高开,但其实二者是无法直接对比的。互联网这个东西,国外偏科技 ,它不断有新增长点;国内偏消费,受环境影响大。腾讯大部分业务已经成熟,广告倒是还有空间,其他增量业务加起来预计能够提供5-10%的营收增速。如果想像微软,谷歌这样保持20%以上的增速,一方面需要好的经济环境,另一方面可能需要等待下一个风口,比如AI带来的产品和商业模式的变革。或者直接压中几个AI公司,就像游戏业务那样,当然,竞争也不可同日而语。否则按当前的业务组成看,营收增长难以站上15%-20%这样的区间。

腾讯目前估值低吗?个人觉得是在合理区间内。腾讯目前市值3.2万亿,今年还有66个可以回购的交易日,按每日10亿顶格计算,今年回购金额可达1200多亿,占总市值的4%。目前20倍的动态市盈率对于一个接近10%营收增长,两位数利润增长,财务健康,并且回购+股息即股东回报超过5个点的企业来说,并不算贵。股东回报好的企业成长空间不如它,成长比它快的企业股东回报不如它。对于投资腾讯的人来说,你要弄清自己为何持有。社交护城河带来的高确定性,以及高现金流确保的股东回报,这俩在乱世里是像钻石一样珍贵的东西。别在扯什么股权激励了,显得你没研究过公司只是跟风似的。腾讯开启大额回购的这几年新增了多少股权激励呢?

虽然给财报泼了点冷水,但如今环境下有多少投资选择从账面上来看能比腾讯优秀呢?公司肯定是有价值的,无非只是买入时机的问题罢了。现在370、80的腾讯只能说合理,但A股和港股的投资经验告诉我如果估值没有低到惨绝人寰的地步,你啥时建仓都是套,赚不赚钱取决于你能忍受套多久。今天就聊到这里股票扛杆,祝大家投资顺利。